- A+

所属分类:dnf私服魔兽版95超变

能召唤出具有元素属性的精灵,或达成契约的怪物协助作战的魔法师!——dnf 召唤

最新DNF私服

阿拉德战略战争第二季正式亮相后,给所有玩家带来了巨大的惊喜。它不仅推出了卡片,还推出了人才束缚机制,这使得游戏玩法更加有趣。许多玩家发现,在这场战略战争中,不同怪物的强度差异很大。今天,让我们来看看那些在战略战争中表现良好的怪物。

dnf私服发布网

对于一些搬砖行业来说,一些护石直接大大提高了搬砖效率,用起飞来形容也不为过。剑魂的拔刀意义护石大大增强了剑魂的刷图能力,是剑魂搬砖必备的护石。机械拦截机:阻挡看似鸡肋,但搬砖效果很好,大大提高了机械搬砖能力。如果玩家想进一步提高搬砖效率,强烈建议玩家在这些搬砖行业安装合适的护石。

绝望之塔极致冒险其实更像是一个刷刷刷的游戏,玩家可以重复的通关关卡获取银币,而获取的银币也可以用来抽取更多的英雄,重复的英雄会被分解成蓝宝石,用于提升英雄等级,那么玩家的任务其实就是重复地刷刷刷。

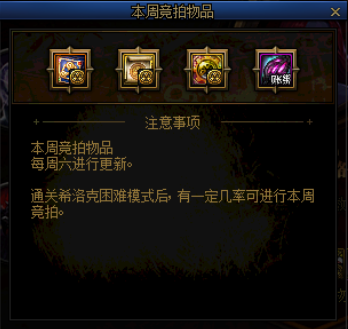

本赛季的任务是本赛季必须完成的任务。有些赛季需要通关次数,有些赛季需要特殊奖励次数。玩家在刷图时必须看清楚,并尽可能完成。

您可以选择一种方式支持本站

赏